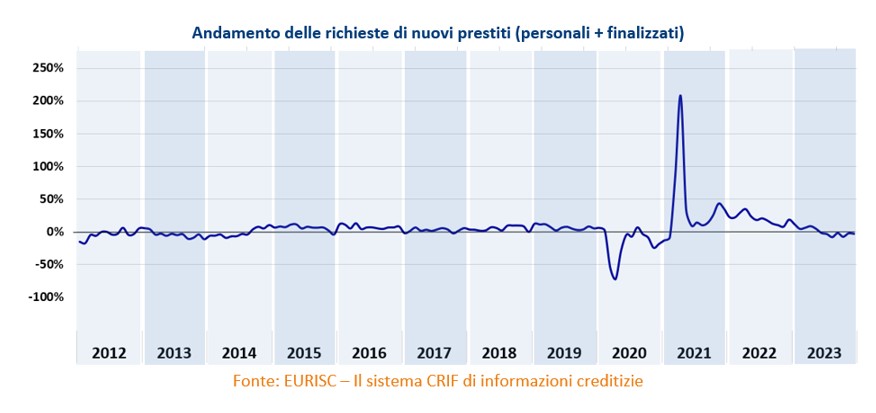

Nell’anno appena concluso il mercato dei prestiti ha mostrato una dinamica altalenante, con i primi cinque mesi in crescita, seguiti da una frenata più o meno marcata nei mesi successivi. Se guardiamo al dato complessivo vediamo che malgrado tali discontinuità, le richieste si sono mantenute nel complesso stabili, con un +0,4% rispetto al 2022 (fonte: EURISC, il Sistema di Informazioni Creditizie gestito da CRIF).

Analisi delle forme tecniche della domanda

Entrando nello spaccato delle forme tecniche della domanda di credito, a risentire maggiormente di questo andamento a singhiozzo sono state le richieste dei finanziamenti finalizzati con un -10,4%, mentre tengono il comparto i prestiti personali che hanno segnato un +18,9%.

“Il 2023 è stato l’anno della cautela, sia per quanto riguarda le famiglie che hanno ridimensionato i progetti di spesa, sia dal punto di vista dell’offerta, con una maggiore attenzione sui criteri di accesso al credito per via dell’incertezza generata dal contesto geopolitico, dall’inflazione e dall’aumento dei tassi di interesse da parte della BCE. Le previsioni dell’anno da poco iniziato mostrano che l’espansione delle consistenze di credito sarà inferiore rispetto alle performance del biennio 2021-2022, anche perché la maggiore rischiosità attesa manterrà caute le politiche di offerta. In questa direzione vanno le raccomandazioni degli organi di vigilanza che sollecitano gli operatori a mantenere alta l’attenzione sulla domanda di credito” – commenta Simone Capecchi, Executive Director di CRIF.

L’importo medio ritorna a salire, ma le rate si diluiscono nel tempo

L’importo medio dei finanziamenti richiesti, dopo 3 anni negativi, ritorna a crescere con un +4,0% e un valore di 8.427 euro. La dinamica positiva coinvolge i prestiti finalizzati con un valore pari a 5.862 euro (+2,5%rispetto al 2022), mentre i prestiti personali scendono a 11.759 euro (-3,8% vs 2022).

Se entriamo nel dettaglio della distribuzione dei prestiti per fascia di importo, il dato cumulato mostra come un italiano su due richiede importi inferiori ai 5.000 euro (54,4% del totale), seguiti dagli scaglioni appena superiori: 10.000-20.000 euro (17,3%) e 5.000-10.000 euro (16,4%). La domanda, seppur in prevalenza di piccoli importi, viene dilazionata su un arco temporale comunque superiore ai 5 anni per il 27,3% degli italiani, per pesare il meno possibile sul bilancio familiare.

La dinamica prudente delle famiglie italiane si rispecchia anche nello spaccato delle due forme tecniche prese in esame: il 76,3% delle richieste di prestiti finalizzati ha una estinzione del debito entro i 3 anni; mentre i prestiti personali, che spesso rappresentano un impegno particolarmente gravoso per le famiglie, tendono a concentrarsi nella fascia di durata superiore ai cinque anni, 50,2% del totale.

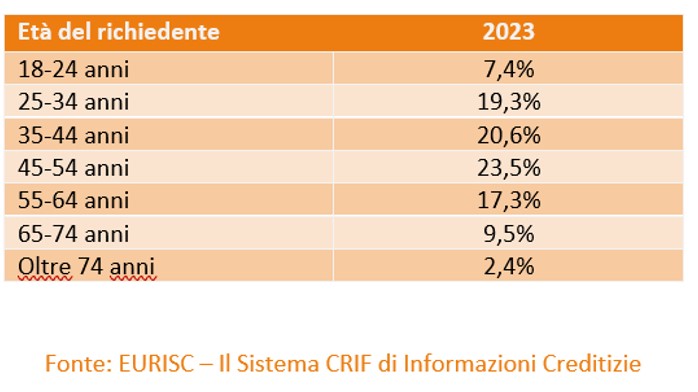

L’età dei richiedenti

Osservando, infine, la distribuzione delle richieste di prestiti (aggregato personali e finalizzati) in relazione all’età del richiedente, il Barometro CRIF evidenzia come nel 2023 la fascia compresa tra i 25 e i 54 anni sia stata quella maggioritaria, con una quota pari al 63,4% del totale.

Commenta con Facebook